آرشیو

-

آبان 1399

فروردين 1399

بهمن 1398

آبان 1398

تير 1398

خرداد 1398

فروردين 1398

اسفند 1397

بهمن 1397

دی 1397

آذر 1397

آبان 1397

مهر 1397

شهريور 1397

مرداد 1397

تير 1397

خرداد 1397

ارديبهشت 1397

فروردين 1397

اسفند 1396

بهمن 1396

دی 1396

آذر 1396

آبان 1396

مهر 1396

شهريور 1396

مرداد 1396

تير 1396

خرداد 1396

ارديبهشت 1396

فروردين 1396

اسفند 1395

بهمن 1395

دی 1395

آذر 1395

آبان 1395

مهر 1395

شهريور 1395

مرداد 1395

نویسندگان

درباره ما

امکانات جانبی

ورود کاربران

عضويت سريع

آمار

چت باکس

|

| |

| وب : | |

| پیام : | |

| 2+2=: | |

| (Refresh) | |

پربازدید

سخت تلاش کن....

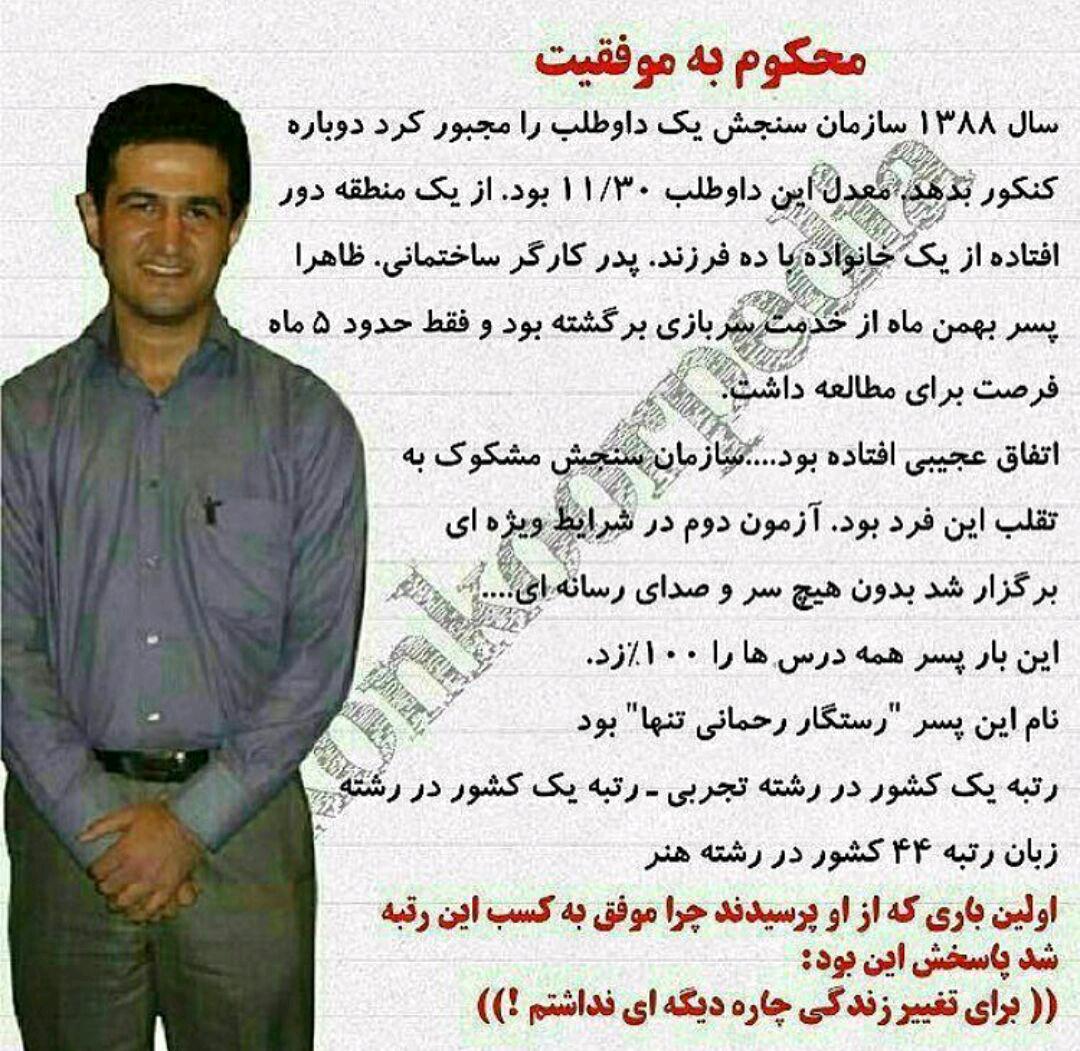

سخت تلاش کن.... محکوم به موفقیت(فردی که با شرایط سخت رتبه یک تجربی شد)

محکوم به موفقیت(فردی که با شرایط سخت رتبه یک تجربی شد) فرق بین زندگی عقاب با زندگی کلاغ در چیست

فرق بین زندگی عقاب با زندگی کلاغ در چیست مربی موفقیت

مربی موفقیت به من نگو اونا پشت سر من چی گفتن

به من نگو اونا پشت سر من چی گفتن سخنی زیبا از دکتر حسابی

سخنی زیبا از دکتر حسابی چرا گوگل،اینستاگرام، فیسبوک و... در چین فیلتر است

چرا گوگل،اینستاگرام، فیسبوک و... در چین فیلتر است زندگی لاکچری یعنی این

زندگی لاکچری یعنی این عقل سلیم چیست؟

عقل سلیم چیست؟ اگر در زندگیت بالا و پایین نباشد پس تو مرده ای این عکس خیلی خوب بهت می گه یعنی چی

اگر در زندگیت بالا و پایین نباشد پس تو مرده ای این عکس خیلی خوب بهت می گه یعنی چی سخنی زیبا از آرنولد

سخنی زیبا از آرنولد تابلو کائنات چیست؟

تابلو کائنات چیست؟ سخنی از مارتین لوتر کینگ

سخنی از مارتین لوتر کینگ نادان را از هر طرف بخوانی،نادان است

نادان را از هر طرف بخوانی،نادان است امروز بر کدام پله قدم گذاشته اید؟

امروز بر کدام پله قدم گذاشته اید؟ جمله انگیزشی بصورت یک عکس

جمله انگیزشی بصورت یک عکس پیشنهادات دواین جانسون در خصوص زندگی

پیشنهادات دواین جانسون در خصوص زندگی سخنانی از وارن بافت

سخنانی از وارن بافت سخنی از استیون هاوکینگ(نابغه ی معلول فیزیک)

سخنی از استیون هاوکینگ(نابغه ی معلول فیزیک) سخنی از دکتر مصطفی چمران در مورد امام حسین(ع)

سخنی از دکتر مصطفی چمران در مورد امام حسین(ع)تصادفی

تبلیغ آلمانی ها برای زکات!!!

تبلیغ آلمانی ها برای زکات!!! فواید نگرش مثبت

فواید نگرش مثبت برخی افراد همیشه جهات منفی را می بینند.بدبین چه کسی است؟

برخی افراد همیشه جهات منفی را می بینند.بدبین چه کسی است؟ اگر در ازای کمک به دیگران...

اگر در ازای کمک به دیگران... ۷ رفتار که افراد دارای اعتماد به نفس بالا آن را انجام نمیدهند

۷ رفتار که افراد دارای اعتماد به نفس بالا آن را انجام نمیدهند چگونه هزينه شركت را كنترل كنيم

چگونه هزينه شركت را كنترل كنيم سخنی زیبا از دکتر حسابی

سخنی زیبا از دکتر حسابی داستان حضرت مسیح در مورد معجزه ای که انجام داد

داستان حضرت مسیح در مورد معجزه ای که انجام داد از گابریل گارسیا می پرسند

از گابریل گارسیا می پرسند نماز چوپان برای مرده ای که کسی نبود نمازش را بخواند خیلی جالبه حتما بخون

نماز چوپان برای مرده ای که کسی نبود نمازش را بخواند خیلی جالبه حتما بخون الاغی که پوست شیری را پیدا کرد و پوشید

الاغی که پوست شیری را پیدا کرد و پوشید شرطی شدن

شرطی شدن خوبی چیست؟

خوبی چیست؟ با زبان چه کارهایی می توان انجام داد

با زبان چه کارهایی می توان انجام داد چگونه شرکت ها می توانند مزیت اقتصادی پایدار ایجاد کنند؟

چگونه شرکت ها می توانند مزیت اقتصادی پایدار ایجاد کنند؟ تراژدی خفگی در کوچه بن بست در شهری پر از آزادراه

تراژدی خفگی در کوچه بن بست در شهری پر از آزادراه حضور در اینترنت، ضرورت گریز ناپذیر کسب و کارها

حضور در اینترنت، ضرورت گریز ناپذیر کسب و کارها چرا تو وزیر شدی و من باغبان؟ (سه تفاوت کلیدی)

چرا تو وزیر شدی و من باغبان؟ (سه تفاوت کلیدی) رشد یا توسعه؟؟؟

رشد یا توسعه؟؟؟ مدیریت زمان با این ۸ ترفند مهم

مدیریت زمان با این ۸ ترفند مهمتبادل لینک

خبرنامه

آخرین نطرات

StevJoyday - Levitra Cialis Ou Viagra <a href=http://leviplus.com>levitra canada free shipping</a> Stendra In Canada Website With Doctor Consult Prix Levitra 10 Mg Posologie - 1398/6/30

StevJoyday - Levitra Cialis Ou Viagra <a href=http://leviplus.com>levitra canada free shipping</a> Stendra In Canada Website With Doctor Consult Prix Levitra 10 Mg Posologie - 1398/6/30

تندخوانی - بابت اطلاع رسانیتون ممنونم.

تندخوانی - بابت اطلاع رسانیتون ممنونم.پاسخ:خواهش می کنم از شما هم ممنونم نظرات خود را با ما به اشتراک می گذارید با تشکر - 1396/3/29

فن بیان - ممنون بابت اطلاع رسانیتون.

فن بیان - ممنون بابت اطلاع رسانیتون.پاسخ:هدف ما ایرانی سربلند می باشد و ملتی که بتواند راه خود را به خوبی ادامه بدهد وهم چنین که نظر می دید و ما را در بهتر کردن این وبلاگ یاری می کنید - 1396/3/29

مایلینو - با تشکر از سایت خوبتون و مطاب خوبی که قرار میدید.

مایلینو - با تشکر از سایت خوبتون و مطاب خوبی که قرار میدید.پاسخ:باسلام ما سعی می کنیم که دوستان در مسیر پیشرفت قرار بگیرند و زندگی بهتری داشته باشند و همین طور ایرانی بهتر ممنونم بابت نظرتون نظرهای شما به ما انگیزه ی خوبی می ده برای ادامه راه - 1396/3/11

5 اصل اساسی که "سرمایه گذاران هوشمند" از آنها پیروی می کنند...

سلطان بازار سهام جهان؛ وارن بافت در حرفه و روش "سرمایه گذاری بر اساس ارزش ذاتی" از هیچکس به اندازه استاد و مربی، کارفرما، شریک و دوست سابق خود یعنی"بنجامین گراهام" که البته پایه گذار این روش می باشد، تاثیر نپذیرفته است.

او در جاهای مختلف و در پاسخ به این سوال که کدام کتاب را در زمینه سرمایه گذاری توصیه می کند؛ بلافاصله به "سرمایه گذار هوشمند"

"The Intelligent Investor by Benjamin Graham"

اشاره کرده و گفته:"بهترین کتابی که در زمینه سرمایه گذاری تا بحال نوشته شده است"!

خواندن آن برای اولین بار در سال 1949 زندگی وارن را به کلی متحول کرد و تا امروز که با پیروی از اصول، قوانین و مفاهیم آن؛ امپراطوری461 میلیارد دلاری برکشایر هثوی را ساخته، به آن پایبند است!

او همچنین توصیه می کند: وقتی نوسانات بازار زیاد می شود و قیمت ها با سرعت تغییر می کنند و هیچ چیز قطعی و مشخص نیست و وسوسه می شوید بخرید یا بفروشید (چیزی شبیه اوضاع کنونی بازار ایران)، این کتاب را باز کنید و دوباره بخوانید!

به اعتقاد وارن و بسیاری از سرمایه گذاران بزرگ، اصولی که بنجامین سرمایه گذاری های هوشمندانه خود را بر آنها بنا نهاده و در کتاب خود مفصل به آنها پرداخته؛ نه به یک قرن پیش و بازاری که در آن فعالیت داشته محدود می شود، بلکه هم اکنون و در همه بازارهای جهانی نیز کماکان بسیار کاربردی و گره گشاست!

1- یک برگه سهام؛ فقط یک سمبل دستگاه نمایش بهای سهام و یا تصویری که در صفحه نمایشگر نشان داده می شود، نیست! بلکه مدرکی برای مالکیت یک کاروکسب واقعیِ دارای ارزش پایه ای است که (آن ارزش) بستگی به قیمت آن سهام ندارد!

2- بازار یک پاندول است که برای همیشه بین خوشبینی ناپایدار (که قیمت سهام را خیلی گران می کند) و بدبینی بدون توجیه (که قیمت سهام را خیلی ارزان می کند) تاب می خورد! سرمایه گذار هوشمند یک واقعگرا است که سهام را به خوشبین می فروشد و از بدبین می خرد!

3- ارزش آتی هر سرمایه گذاری؛ تابعی از ارزش کنونی آن است. هرچه قیمت بیشتری برای یک سهام بپردازید؛ بازده سرمایه گذاری شما در آینده کمتر می شود!

4- مهم نیست که چقدر با ملاحظه و محتاط هستید. تنها ریسکی که هیچ فرد سرمایه گذاری نمی تواند آنرا حذف کند، ریسک اشتباه کردن است! با معیار قرار دادن و تاکید بر اصل ساده "حاشیه امنیت" و اینکه "هرگز گران نخرید، مهم نیست که یک سرمایه گذاری چقدر هیجان انگیز است"؛ شما می توانید از اشتباهات خود بکاهید!

وارن: بیزینسی که 83 میلیون دلار می ارزد را با 80 میلیون دلار نمی خرید چرا که باید حاشیه امنیت زیادی (برای پوشش ریسک) در نظر بگیرید. وقتی یک پل می سازید، شما تاکید می کنید که تحمل کامیون با وزن 13.5 تن را دارد، اما در عمل با کامیون 4.5 تنی از روی آن گذر می کنید!

5- راز موفقیت مالی شما در درون خودتان نهفته است. اگر تبدیل به یک متفکر انتقادی بشوید که هیچ واقعیتی در وال استریت (بازار) را بدون شواهد و دلایل کافی نمی پذیرد و باور نمی کند، و با اعتماد به نفس و صبورانه سرمایه گذاری کنید، خواهید توانست پیوسته حتی از بدترین بازارهای خرسی هم منتفع شوید. با بسط و توسعه انضباط و جسارت خود، خواهید توانست مانع تسلط "مود نوسانی" دیگران بر سرنوشت مالی خود شوید!

و در پایان؛

اینکه سرمایه گذاری شما چگونه رفتار می کند، بسیار کم اهمیت تر از آن است که خود شما چگونه رفتار می کنید!

و سخن آخر؛ یک توصیه دیگر از وارن!

او در بخشی از نامه سالیانه (2005) خود خطاب به سهامداران برکشایر هثوی نوشت:

در زمانهای خیلی قدیم، سِراسحاق نیوتون سه قانون حرکت را به ما معرفی کرد که حاصل نبوغ او بود. اما استعداد او به درد سرمایه گذاری نمی خورد: او پول خیلی زیادی در حباب قیمتی دریای جنوب (انگلستان-1711) از دست داد که در توضیح آن می گوید: "من می توانم حرکت ستاره ها را محاسبه کنم اما حماقت بشر را نه!" اگر او با این ضرر و زیان آسیب ندیده بود، قانون چهارم حرکت را کشف کرده بود:

"برای سرمایه گذاران به طور کلی، با افزایش حرکت، بازده کم می شود!"

در شرایط متلاطم بازار هر چه جو روانی موجب افزایش حرکت ها و انجام معاملات بیشتر می شود، کمیسیون و حق مشاوره به کارگزاران و مشاوران و...بیشتر می شود و از سود سهامداران و سرمایه گذاران کم می شود! علاوه بر آن؛ در چنین شرایطی قیمت ها واقعی نبوده و هر لحظه احتمال باخت کل سرمایه هم وجود دارد!

به همین دلیل؛ در نظر وارن، راهبرد انفعالی "بخر و نگه دار" یا همان روش سرمایه گذاری هوشمندانه مبتنی بر ارزش ذاتی و اصول 5 گانه فوق، در هر شرایطی بهتر از راهبرد فعال "خرید و فروش های فوری سفته جویانه" مبتنی بر هیجانات و احساسات زود گذر است!

امیرعباس زینت بخش

کانال تلگرامی عشق پول،دنیای تجارت کلیک کنید

تاریخ ارسال پست: 12 / 4 / 1397 ساعت: 11:3 قبل از ظهر

شرایط لازم برای جلب سرمایه گذار در صنعت گردشگری:

حوزه فعالیتهای مربوط به گردشگری بسیار گسترده است و ورود به هر یک از عرصه های آن مستلزم شرایط متفاوتی از لحاظ میزان سرمایه مورد نیاز، نیروی انسانی، دوره مورد انتظار برای بازده اقتصادی و میزان ریسکپذیری سرمایه گذاران می باشد. بنابراین با توجه به شرایط، اهداف و امکانات هر یک از علاقه مندان، باید استراتژی مناسبی برای نحوه ورود و نوع فعالیت مناسب در کوتاه و بلند مدت برای آنها طراحی گردد.

در این راستا نقش دولت در نحوه ورود و فعالیت موفقیت آمیز بخش خصوصی بسیار تعیین کننده است. چرا که اگر شرایط مناسب و واقع گرایانهای بر این فعالیت حاکم نباشد، امکان شکست سرمایه گذاریها و ایجاد دلسردی در میان سایر صاحبان سرمایه وجود خواهد داشت. بنابراین به نظر میرسد موارد زیر از سوی دولت باید لحاظ گردد:

رصد مداوم شرایط حاکم بر بخش گردشگری و تلاش برای ایجاد ثبات در بخش و ارائه اطلاعات شفاف و دقیق در این خصوص به جامعه

انجام مطالعات دقیق و شناسایی فرصتهای سرمایه گذاری در نقاط مختلف کشور

تولید بستههای سرمایه گذاری حاوی اطلاعات لازم از پروژههای مورد نظر برای

سرمایه گذاری شامل : مشخصات جغرافیای، وضعیت زیرساختها، شرایط بازار و ارزیابی اقتصادی

به کارگیری اعتبارات دولتی به عنوان مکمل سرمایههای خصوصی برای ایجاد زیرساختهای مورد نیاز. البته در چارچوب اهداف تعیین شده برای توسعه گردشگری در گستره جغرافیایی کشور بویژه با هدف متنوع سازی مقاصد سفر.

تلاش برای تسهیل مراحل اخذ مجوزهای لازم از مراجع قانونی.

تسهیل اعطای وامهای بانکی با نرخ بهره پایین برای نوسازی تاسیسات گردشگری

همدلی و همراهی با سرمایه گذاران در مراحل اجرایی سرمایه گذاری و تلاش برای کاهش حواشی و درگیریهای اداری.

کانال تلگرامی عشق پول،دنیای تجارت کلیک کنید

تاریخ ارسال پست: 24 / 11 / 1396 ساعت: 7:51 بعد از ظهر

اشتباهات متداول سرمایه گذار

ویلیام جی اونیل

ترجمه : رباب وفایی

خلاصه راه موفقیت آن است که ضعف های خود را اصلاح کنید ، تا زمانی که آنها به قوت شما تبدیل شوند . در طی یک دوره 35 سال، ویلیام اونیل با هزاران فرد ریسک پذیر ، از مبتدی تا حرفه ای ها در ارتباط بوده است. شرح زیر اشتباهاتی است که اغلب توسط سرمایه گذارانی که زیاد موفق نبودند، روی داده است.

1.بسیاری از سرمایه گذاران از دروازه های شروع نمی گذرند، آنها معیارهای انتخاب خوب را استفاده نمی کنند. آنها نمی دانند برای پیدا کردن یک سهم موفق چه چیز را جستجو کنند، بنابراین سهامی را می خرند که در بازار، رفتار غوغا کننده دارند درحالی که پیشروهای واقعی بازار نیستند.

2. یک راه خوب برای اطمینان از نتایج مصیبت بار، خرید در مسیر کاهش قیمت است!

در ظاهر یک سهام نزولی یک معامله ی خوب به نظر می رسد، چون ارزان تر از چند ماه قبل است، در حالی که گاه شرکت مورد نظر درگیر مشکلی جدی یا در آستانه ی ورشکستگی است.

3. یک عادت بدتر، کم کردن میانگین خریدتان قبل از دیدن علائم افزایشی هست.

اگر شما یک سهام در 40 دلار خریده اید و بعد در 30 دلار دوباره خرید کرده اید و میانگین خرید خود را به 35 دلار رسانده اید، شما با قرار دادن پول خوب در انتخاب بد ،ضرر و اشتباه خود را دنبال کرده اید. این استراتژی آماتور می تواند ضررهای جدی بسازد .

4.علاقه ی عمومی به خرید سهام ارزان، وقتی در قیمتهای پایین تر فروخته می شود، وجود دارد.

افراد به اشتباه حس می کنند که خرید تعداد زیاد سهام ارزان100یا 1000، کار عاقلانه ای است و این حس خوبی به آنها می دهد. ولی بهتر است 30یا 50 سهم از شرکت شناخته شده را بخرید. باید به مبلغ سرمایه گذاری فکر کنید نه تعداد سهامی که می توانید بخرید. شما نمی توانید بهترین کیفیت را با ارززان ترین قیمت خریداری کنید.

5. در وهله ی اول سفته بازان می خواهند توفیق ناگهانی در بازار بدست بیاورند.

آنها بدون مطالعه ی لازم و آماده سازی یا دستیابی به روش ها و مهارت های ضروری، می خواهند تا سود سریع و زیاد داشته باشند. به جستجوی راهی ساده و سریع بدون سپردن زمان یا تلاش برای یادگیری واقعی آنچه لازم هست، می باشند.

6. دلخوشی اصلی سرمایه گذاران در خرید پیشنهادات، شایعات، شنیده ها است . به عبارت دیگر، آنها مایل هستند پولی را که به سختی به دست آورده اند بخاطر گفته های دیگران به خطر بیندازند، به جای کسب آگاهی برای آن چیزی که آنها باید خودشان انجام دهند و اغلب شایعات نادرست هستند.

7. افراد سهم شرکتهایی را می خرند که با آن آشنایی دارند یا نامش را می دانند، تنها به دلیل اینکه شما برای جنرال موتورز کار می کنید، آن را لزوما یک سهم خوب برای خرید نمی سازد

بسیاری از بهترین سرمایه گذاری ها در نام های جدیدی خواهد بود که شما نمی دانید، اگر کمی مطالعه و تحقیق داشته باشید، می توانید و باید بدانید.

8. بسیاری از سرمایه گذاران قادر به پیدا کردن اطلاعات و مشاوره خوب نیستند. اگر آنها مشاوره ای بشنوند، نمی توانند آن را تشخیص یا دنبال کنند.

همیشه اقلیت بسیار کوچک دوستانتان ،کارگزاران، و یا خدمات مشاوره به اندازه کافی در بازار موفق می باشند تا شایستگی توجه تان را داشته باشند. کارگزاران برجسته بازار سهام و یا خدمات مشاوره بیشتر از پزشکان برجسته، وکلا یا بازیکنان بیس بال نیستند. تنها یک نفر از نه بازیکن بیس بال است که قرارداد حرفه ای با لیگ های بزرگ را امضا می کند.

9. اکثریت سرمایه گذاران غیرماهر، وقتی که ضرر آنها کم و معقول هست، سرسختانه اقدام به نگهداری سهام می کنند. آنها می توانند ارزان تر خارج شوند، اما به علت درگیر کردن احساس با نگهداری سهم به امید بازگشت قیمت، باعث هزینه های بزرگتر و عمیق تر می شود.

10. بیش از 98٪ افراد از خرید سهامی که شروع به بالارفتن در سطح قیمتی جدید (قیمت معقول) هستند، می ترسند، این به نظر آنها بیش از حد بالا به نظر می رسد.

احساسات و نظرات شخصی به مراتب دارای دقت و صحت کمتری از جهت بازار است. به همین ترتیب، سرمایه گذاران در سودهای کوچک کسب شده، نقد می کنند و در ضررهایشان نگهداری. این تاکتیک دقیقا برعکس روش سرمایه گذاری درست است.

11. سرمایه گذاران گاه نگران مالیات و کارمزد هستند. فعالیت شما باید در وهله ی اول منجر به سود خالص گردد.

نگرانی بیش از حد در مورد مالیات معمولا منجر به سرمایه گذاری غلط، به امید بدست آوردن یک پناه مالیاتی می گردد.در زمان های گذشته، سرمایه گذاران سود خوب را با نگه داشتن بیش از حد طولانی سهم از دست می دادند. هزینه های کمیسیون خرید یا فروش سهام، به ویژه از طریق تخفیف کارگزار، یک عامل نسبتا جزئی، در مقایسه با جنبه های مهم تر مانند تصمیم گیری درست در وهله اول و اقدام عمل در زمانی که مورد نیاز است. یکی از مزیت های بزرگ داشتن سهام نسبت به املاک واقعی، کمیسیون قابل ملاحظه ی پایین و قابلیت نقدینگی آن هست.

این شما را قادر به محافظت از خود با هزینه پایین و یا استفاده از گرایش های جدید بسیار سود آور می سازد.

12. سفته بازان در قراردهای آتی بیشتر هستند، چون آنها فکر می کنند ثروت بیشتری در زمان کمتری بدست می آورند.

وقتی آنها اختیار خرید یا فروش می خرند، آنها کاملا در کوتاه مدت تمرکز می کنند. قراردادهای اختیار خرید و فروش کوتاه مدت، نوسان و ریسک بیشتری دارند، این عملکرد ناصحیح سرمایه گذاری هست.

13. سرمایه گذاران تازه کار معمولا برای خرید و فروش خود محدودیت قیمتی قرار می دهند، آنها به ندرت سفارشات باز قرار می دهند.این روش ضعیفی است زیرا سرمایه گذار به جای تاکید بر جنبش و حرکت مهم تر و بزرگتر، درگیر ابهام در نقطه ی قیمتی است.

سفارشات محدود در نهایت منجر به از دست دادن کامل بازار می شود و عدم خروج از سهامی که باید به فروش می رفت تا از ضرر قابل توجهی جلوگیری شود.

14. برخی سرمایه گذاران در تصمیم به خرید یا فروش دچار آشفتگی اند، به عبارت دیگر، دو دل هستند و نمی توانند تصمیم بگیرند، در حقیقت نمی دانند چه می کنند.

آنها برنامه و طرح ، مجموعه از اصول یا قوانینی ندارند تا هدایتشان کنند و این باعث عدم اطمینان در آنچه باید انجام دهند، می شود.

15. بسیاری از سرمایه گذاران نمی توانند بی طرفانه به سهام نگاه کنند. آنها همیشه امیدوارند و علایقی دارند و بر علایق و وعقاید شخصی خود تکیه می کنند ، بدون توجه به دیدگاه بازاری که به مراتب درست تر هست.

اگر شما مشتاق تبدیل شدن به یک سرمایه گذار برنده هستید، این آیتم ها را بارها با دقت بخوانید و با خود روراست باشید!

تمام

کانال تلگرامی عشق پول،دنیای تجارت کلیک کنید

تاریخ ارسال پست: 6 / 9 / 1396 ساعت: 9:12 بعد از ظهر

فروش استقراضی (Short selling)

اگر با بازار سهام و اوراق بهادار سروکار دارید، احتمالا میدانید که روند بازار سهام بهگونهای است که معمولا یک سرمایهگذار، سهام (یا اوراق بهادار یا هر نوع دارایی مالی دیگری) را خریداری میکند و هنگامی که با گذشت زمان قیمت آن افزایش یافت، آن را میفروشد و از این طریق سود بهدست میآورد. اما گاهی میتوان هنگام اُفت شاخصهای بازار، از سقوط ارزش یک سهام به سود دست یافت. ابزاری که به این منظور بهکار میرود، فروش استقراضی (Short selling) نام دارد.

فروش استقراضی معاملهی بسیار پرمخاطرهای است چراکه خلاف جهت بازار حرکت میکند و به زمانبندی دقیق نیاز دارد. برای استفاده از این ابزار ابتدا باید با تقریب بالایی سقوط ارزش سهام در آینده را حدس بزنید. بهعبارت دیگر باید تقریبا مطمئن باشید قیمت سهامی که در حال حاضر قصد فروش استقراضی آن را دارید، در آینده اُفت خواهد کرد. از آنجا که قیمت سهام معمولا رو به بالا گرایش دارد و در طول زمان افزایش مییابد، فروش استقراضی به زمانبندی دقیق بازار نیاز دارد و به همین دلیل استفاده از آن کمی دشوار به نظر میرسد.

برای روشن شدن موضوع فرض کنید با بررسی عملکرد یک شرکت به این نتیجه رسیدهاید که فروش محصولات یا خدمات این شرکت با مشکل روبهرو شده است و بنابراین درآمد آن رو به کاهش است. فرض کنید قصد دارید ۱۰۰ سهم از این شرکت را بهصورت استقراضی بفروشید. کارگزارتان، ۱۰۰ سهم را از صاحب آن قرض خواهد گرفت (یا از سهمهایی که خود در اختیار دارد به شما قرض میدهد) و با دریافت کارمزد خود، سهام را به شما تحویل میدهد. کارگزار به صاحب سهام اطمینان میدهد که در آینده سهام او را پس خواهد داد. حال شما باید بلافاصله سهام قرضگرفته شده را به قیمت فعلی بازار به فروش برسانید. اگر حدستان درست باشد و در آینده قیمت سهام سقوط کند، شما با خرید دوبارهی آن سهام (هنگامی که قیمت آن کاهش یافت) موضع کوتاهمدت (short position) خود را پوشش میدهید و سهام قرضی را به کارگزار خود تحویل خواهید داد. کارگزار شما نیز سهام را به صاحب اصلی آن باز میگرداند. مابهالتفاوت قیمت فروش سهام و خرید مجدد آن با کسر هزینهای که به کارگزار بابت کارمزد پرداختهاید، سودی خواهد بود که از فروش استقراضی بهدست آوردهاید.

چنانچه پیشبینیهای شما نادرست از آب در بیاید و قیمت سهام بهجای آنکه اُفت کند بهطور صعودی افزایش بیابد، ضرر خواهید کرد و این زیان میتواند نامحدود باشد؛ چراکه سهام شرکت موردِنظر شما ممکن است پیوسته بالا و بالاتر برود. اما شما مجبورید که سهام فروختهشده را جایگزین کنید. در این حالت تا زمانی که موضع کوتاهمدت خود را پوشش ندهید بهطور نامحدود ضرر خواهید کرد.

به علت ریسک بالا و زیانی که ممکن است به دلیل پیشبینی نادرست متوجه سرمایهگذار شود، استفاده از فروش استقراضی شاید کمی دشوار به نظر برسد. با این حال در صورت پیشبینی درست، فروش استقراضی ممکن است عاقلانه باشد.

در فروش استقراضی سرمایهگذارانی که در تشخیص و شناسایی شرکتهای با عملکرد بد و قیمت بالا (قیمتی بالاتر از ارزش واقعی سهام) نسبت به شرکتهای با عملکرد خوب و قیمت پایین (قیمتی پایینتر از ارزش واقعی سهام) مهارت بیشتری دارند، موفق خواهند بود. (توجه داشته باشید که در طی زمان قیمت سهم به سمت قیمت واقعی آن میل خواهد کرد.) این مهارت در تعداد کمتری از تحلیلگران وجود دارد و به همین دلیل معمولا کارگزاران و تحلیلگران بر سهامی که باید بخرند تمرکز میکنند نه بر سهامی که باید بفروشند. بنابراین خبرهای خوب (در مورد خرید سهامهای سودآور) بیشتر از خبرهای بد از سوی این افراد مورد توجه قرار میگیرد.

• سبد سهامی (پورتفولیو) که هم شامل موضع کوتاهمدت است و هم موضع بلندمدت را دربرمیگیرد، بهطور کلی نسبت به سبد سهامی که فقط موضع بلندمدت دارد از نوسان کمتری برخوردار است. با این حال فروش استقراضی آنطور که به نظر میرسد آسان نیست و سودآوری اطمینان بخشی نیز ندارد. از سوی دیگر ریسک فروش استقراضی بسیار بالاست. زیان نامحدود از ریسکهای شناختهشدهی فروش استقراضی است (بهعنوان مثال اگر قیمت سهام بهطور مرتب افزایش بیابد، بهطور نامحدود ضرر خواهید کرد). یکی دیگر از ریسکهای فروش استقراضی، فشار ناگهانی (short squeeze) است که سبب آسیبپذیری این فروشندگان میشود. فشار ناگهانی به این صورت است که در هنگام افزایش قیمت سهام، سرمایهگذاران نسبت به خریداری آن اقدام میکنند. از سوی دیگر فروشندگان استقراضی نیز برای پوشش زیانهای خود سهام را میخرند و این سبب افزایش تقاضا میشود. به مجرد افزایش تقاضا، قیمت سهام مزبور بهسرعت رشد میکند. این موضوع بهویژه برای شرکتهای کوچک که نقدینگی کمی دارند بسیار پرخطر است. حتی اگر قیمت سهام بیش از حد بالا باشد، باز هم ممکن است به روند افزایشی خود ادامه بدهد و بیشتر از چیزی که هست افزایش بیابد و شما ناگزیر خواهید بود برای پوشش موضع خود آن را خریداری کنید. بهتر است برای میزان ضرر و زیان خود محدودیت قائل شوید.

در فروش استقراضی فروشنده خلاف جهت روند بازار حرکت میکند. بهطور معمول، روند بازار در درازمدت بهصورت صعودی پیش میرود. هنگامی که سهامی را خریداری میکنید که از پایین بودن ارزش آن مطمئن هستید، باید از اینکه منتظر بمانید تا سودآوری آن سهام روی غلتک بیفتد احساس رضایت کنید (درصورتیکه افقهای سرمایهگذاری شما به اندازهی کافی طولانی باشند). اما در فروش استقراضی در نهایت باید سهام را به هر قیمتی که در بازار عرضه میشود خریداری کنید تا آن را به صاحبش بازگردانید. درصورتیکه بیشتر صبر کنید، ممکن است بازار در مسیر رو به بالای خود به حرکت ادامه بدهد. قوانین SEC (کمیسیون بورس و اوراق بهادار آمریکا) به سرمایهگذاران اجازه میدهد تا از فروش استقراضی فقط در مورد سهامی استفاده کنند که قیمت آن یا به صورت صعودی در حال افزایش است یا تقریبا ثابت است و بهصورت بسیار جزئی (به سمت بالا) تغییر میکند. به عبارت دیگر نمیتوانید سهامی را که در حال حاضر قیمت آن در حال کاهش است، بهصورت استقراضی بفروشید. این قاعده برای ممانعت از کار سوداگرانی تدوین شده است که از طریق فروش استقراضی سنگین در زمان کاهش قیمت سهام و سپس خرید مجدد آنها، به سودهای کلان دست مییابند و سبب بههمریختگی نظم بازار میشوند.

پولی که از فروش استقراضی بهدست میآید، در واقع بهعنوان وثیقه نزد صاحبِ اصلیِ سهامِ قرضگرفته شده قرار دارد و در دسترس فروشندهی سهام نخواهد بود. بنابراین فروشنده از این پول بهرهای کسب نخواهد کرد (گرچه برخی از مؤسسات و سازمانهای بزرگ، بهرهی پول را در قالب تخفیف به فروشنده پرداخت میکنند).

روشنده باید هرگونه سود بهدستآمده را پرداخت کند و علاوه بر آن باید مالیات بر سود سرمایهی کوتاهمدت را نیز (صرفنظر از اینکه چه مدت در موضع کوتاهمدت بوده است) بپردازد.

بهطور کلی فروش استقراضی روش قابل اطمینانی به شمار نمیرود و بنابراین نمیتوان استفاده از آن را به همه توصیه کرد. اما اگر تصمیم گرفتهاید که بهعنوان یک راهبرد کلی آن را بهکار ببندید، باید هوشمندانه عمل کنید و با تنظیم دقیق قیمت و زمانبندی بازار، ریسک فروشتان را کاهش بدهید. برای ضرر و زیان خود محدودیتی در نظر بگیرید و به موقع موضعتان را پوشش بدهید )محدودهی زیان معمولا ۲۰ درصد از کل مبلغ سرمایهگذاری است). معمولا فروشندگان وسوسه میشوند اندکی بیشتر صبر کنند بلکه قیمت سهام بیشتر افت کند؛ در برابر این وسوسه مقاومت کنید. به این فکر کنید که ممکن است قیمت سهامی که به فروش رساندهاید مدام افزایش بیابد. فروش استقراضی موفق بیش از هر چیز به زمانبندی دقیق بستگی دارد و همین امر سبب شده است این کار بیشتر به تحلیل فنی شبیه باشد تا تحلیل بنیادی.

بازار هدف فروش استقراضی می تواند شرکتهای ذیل باشد :

شرکتهای کوچکی که توسط سرمایهگذاران بهسرعت سرمایهشان افزایش یافته است ، بهویژه شرکتهایی که ارزش آنها بهسختی تعیین میشود / شرکتهایی که نسبت قیمت به سود هر سهم (P/E) آنها بالاتر از آن است که بتواند با سرعت رشد آنها توجیه شود/ شرکتهایی که محصولات بیکیفیت دارند یا خدماتی ارائه میکنند که کاربرد چندانی ندارد / شرکتهایی که در حال ورود به رقابتهای جدید هستند و شرکتهایی که امور مالی ضعیفی دارند (ترازنامهی بد ، جریان نقدینگی منفی و نظایر آن) / شرکتهایی که فقط بر یک محصول خاص متمرکز هستند.

کانال تلگرامی عشق پول،دنیای تجارت کلیک کنید

تاریخ ارسال پست: 13 / 7 / 1396 ساعت: 1:53 بعد از ظهر

سه استارتآپ برتر ایرانی از نگاه مجله اکونومیست

دهه هشتاد، دههای است که استارت بیشتر استارتآپ های بزرگ و موفق ایرانی زده شد.

استارتآپهایی که ایدههایشان از جوانانی مطرح شده است که بهرغم همه مشکلات، فشارها و محدودیتها در داخل کشور ماندند و با آموختن از تجربیات موفق داخلی و خارجی، کسبوکار خود را به راه انداختهاند. هیچکدام از این شرکتها سرمایهگذار خارجی نداشتهاند و همه موفقیت آنها مدیون تلاش و نوآوری بنیانگذارانشان و سرمایه داخلی بوده است.

با توجه به این تغییر و تحولات، هفتهنامه اقتصاد «اکونومیست» در نیمه دوم سال ۲۰۱۵ در تازهترین گزارش خود آماری از تحولات ایجادشده در ارزش دلاری شرکتهایی که به آنها نوپا یا به عبارت بهتر استارت آپ میگویند، ارائه داد و نکته جالبش این بود که در گزارش خود سه استارت آپ بزرگ ایرانی را بر اساس ارزش دلاری رتبهبندی کردهاست.

در این گزارش سه استارت آپ «دیجی کالا»، «آپارات» و «کافه بازار» بهعنوان برترینهای ایرانی معرفی شدند. شاید نکته پیام ورود نشریه معتبری مانند اکونومیست به بررسی استارتآپهای ایرانی نشان از تغییر و تحول در ساختار محیط کسبوکار اقتصاد کشور باشد.

در اقتصاد کشورمان حرف اول برای راهاندازی هر کسبوکاری حتی در اندازه بسیار کوچک را سرمایهگذاری میزند.

استارتآپهاکه با مزیت کم بودن هزینه اولیه سرمایهگذاری در کسبوکارهای جهان شکل گرفتهاند، در ایران هم به همین دلیل مورد استقبال بسیاری از جوانان خوشفکر و نیروی انسانی خلاق قرار گرفتهاند؛ البته در معرفی و جایگاه سازی استارتآپها همیشه صحبت از ایدههای خلاق و کمهزینه بودن آغاز یک کسبوکار است؛ اما باید توجه داشت که استارتآپها هم مانند هر کسبوکاری با ورود سرمایهگذار و حمایتهای مختلف موفقیتهای بیشتری را به دست میآورند.

اگر برترین استارتآپهای جهان از نظر ارزش دلاری را بررسی کنیم پرواضح است که این استارتآپها در فضایی (منطقه جغرافیایی) شکل گرفتهاند که سرمایهگذاری روی کسبوکارهای نو بسیار شایع است. این منطقه که در اصطلاح «دره سیلیکون» نامیده میشود مهد رشد فناوری و کسبوکارهای حوزه آی تی است.

کانال تلگرامی ما

https://t.me/eshghepool

تاریخ ارسال پست: 11 / 5 / 1396 ساعت: 10:46 بعد از ظهر

چطور از ايدهی كسب و كار خود محافظت نماييم

چگونه می توانم برای کسب و کار خود سرمایه گذار پیدا کنم بدون اینکه ایده ام لو برود؟ اگر ایدهی مرا بدزدند چه میشود؟ در ادامهی مطلب، حقایقی را در مورد محافظت از ایدهی كسب و كارتان مطرح میكنیم:

شما مالك ایدهی خود نیستید و نمیتوانید آن را بفروشید.

ایده مثل یك نسیم تابستانی است، میتوان از یک ایده خوب استفاده کرد اما نمی توان مالک یک ایده شد و یا حتی آن را از کس دیگری دزدید. ایده، مثل یك لطیفهی خوب است. استفاده از لطیفهی دیگران سرقت محسوب نمیشود. البته استثناهایی هم برای این قاعده وجود دارد. مثلا شما میتوانید حقامتیاز یك اختراع، و كپی رایت یك كار جدید(موسیقی، فیلم، كتاب، نرمافزار) را به دست آورید.

اولین دلیل برای اینكه نمیتوانید یك ایده را بفروشید این است كه مالك آن نیستید. دومین دلیل این است كه نمیتوانید كسی را پیدا كنید كه آن را بخرد. شما فقط میتوانید با ایدهی خود یك كسب و كار ایجاد كنید، ارزشافزوده خلق نمایید، یك تیم جمع كنید و كاری انجام دهید، تعهد مشتریان را به دست آورید، و به فروش زودهنگام دست یابید.

واقعا دلهره آور است ... نمیتوانم كاری كنم؟ باید ایدهام را فاش كنم؟

اگر فكر میكنید میتوانید ایدهی خود را بفروشید، دیگر ادامهی این مطلب را نخوانید، چون این مطلب برای شما نیست. دارید وقت خود را هدر میدهید. ولی اگر میخواهید كار كنید تا ایدهی خود را اجرایی نمایید میتوانید به سراغ ادامهی مطلب بروید. من میخواهم به شما كمك كنم تا جایی كه میتوانید از ایدهتان محافظت كنید.

هیچ وقت ایدهتان را شانسی و بدون برنامهریزی فاش نكنید.

اولین كاری كه باید بكنید این است كه ساكت باشید. بررسی كنید ببینید با چه كسانی و تا چه حد میخواهید ایدهی خود را به اشتراك بگذارید. یادتان باشد اگر كسی ایدهی شما را شنید و قبل از شما آن را اجرا كرد دزد نیست.این افراد لیاقت برنده شدن را دارند. و شما هم اگر كاری جز صحبت كردن انجام ندهید سزاوار ضرر و زیان هستید.

دومین كاری كه باید بكنید این است كه بفهمید چه كسی نیاز به دانستن این راز دارد و به او بگویید. اگر میتوانید ایدهی خود را به طور كامل به تنهایی اجرا كنید همین كار را بكنید. ولی اگر به تیم احتیاج دارید افراد تیم را با دقت انتخاب نمایید. قبل از اینكه كل ایدهتان را با آنها در میان بگذارید، احساسات و علایق آنها را جویا شوید.

به چه كسی میتوانید اعتماد كنید؟

اگر نتوانید در مورد ایدهی خود به كسی اعتماد نمایید نمیتوانید تیم جمع كنید. یادتان باشد ایده به تنهایی هیچ ارزشی ندارد، بلكه كار و فعالیت شما و گاهی حتی تیم شماست که به آن معنا می بخشد.

مطمئن باشید كه سرمایهگذاران قانونی، ایدهی شما را نخواهند دزدید. ولی اگر ایده را در یك گروه 30 نفره (یا بیشتر) از سرمایهگذاران مطرح كنید، در این صورت اگر خلافی هم رخ دهد نمیتوان كسی را متهم نمود.

شما نمی توانید هم ایده ی خود را مخفی نگه دارید و هم به طور همزمان آن را اجرایی کنید، ولی می توانید هوشمندانه تصمیم بگیرید که تا چه حد در مورد ایده ی خود صحبت کنید.

آیا باید ایدهی خود را قانونی كنید؟

برخی از كارشناسان قانونی قبل از اینكه چیزی به آنها بگویید با اصرار از شما میخواهند اسناد محرمانه ای را امضا كنید. بهتر است این کار را انجام دهید و در صورت امكان آن را قانونی كنید، ولی به این اسناد اعتماد نكنید و فكر نكنید كه مشکل شما را حل می کنند .

نتیجهِی نهایی: در مورد ایدهتان حرف نزنید، بلكه آن را اجرا كنید.

تمام روز نگران این نباشید كه چه كسی میخواهد ایدهام را بدزدد. خودتان پا پیش گذاشته و یك كسب و كار بسازید. هوشمندانه از ایدهی خود محافظت نمایید ولی بدانید كه اگر ریسك به اشتراكگذاری ایدهتان را به جان نخرید، فرصتها را از دست خواهید داد.

کانال تلگرامی ما

https://t.me/eshghepool

تاریخ ارسال پست: 12 / 3 / 1396 ساعت: 11:23 قبل از ظهر

اشتغال خاکستری

دکتر عبدالحسین ساسان

در جوامع سنتی بسیاری از قراردادهای اجتماعی از طرف قوی تر به طرف ضعیف تر تحمیل می شوند. مثلاً در ازدواج های سنتی هیچ گاه از دختران نمی پرسیدند که آیا مایل به ازدواج با خواستگاران خود هستند یا خیر. حتی بسیاری از دختران شوهر خود را پس از جاری شدن صیغه عقد می دیدند. من شخصاً از چندین زن سالخورده شنیده ام که پس از عقد یا حتی در حجله گاه برای نخستین بار چشمشان به شوهرانشان افتاده بود. حتی بانوی سالخورده ای که در یازده سالگی به خانه ی بخت رفته بود، بارها برای فرزندان و نوادگانش می گفت: وقتی در حجله سراندازم را برداشتند، مردی را دیدم با ریش های حنا بسته، سر تراشیده و قامتی خمیده و تا شده. چنین وضعیتی در جوامع سنتی، حتی در دوران ما نیز یک امر عادی است. من این ازدواج ها را ازدواج های خاکستری می نامم.

نمی دانم چند نفر از میان خوانندگان این نوشتار از این سنت آگاه بودند و چند نفر از خواندن آن شگفت زده شدند. برای شگقت زدگان حرف تازه ای دارم. حرفم این است که حتی در جوامع مدرن کنونی هم ما با اقتصاد شهرها، استان ها و کشورهای خود به همین گونه رفتار می کنیم. ما بدون آن که آگاه شویم که شهرها یا استان های ما به چه صنعتی تمایل دارند، آن ها را دربست در اختیار صنعت یا صنایعی می گذاریم که خودمان می پسندیم؛ و نه صنایعی که آن ها می پسندند. من این گونه تصمیم گیری ها در مورد استقرار صنعت را نیز (اشتغال خاکستری ) می نامم.

در ازدواج خاکستری نه زن خوشبخت می شد و نه مرد . زن خوشبخت نمی شد چون مطلقاً همسر و هم بالین و هم خانه خود را انتخاب نکرده بود و مرد نیز خوشبخت نمی شد، چون با یک زن ناراضی ، دلمرده ، افسرده و درمانده نمی توان خوشبخت بود. حتی اگر او دختر بسیار جوان ، زیبا و خوش اندامی می بود و طبیعی است که فرزندان آن ها نیز نمی توانستند شاد و خوشبخت باشند.

در اشتغال خاکستری نیز نه ( مادر طبیعت ) خوشبخت می شود و نه ( پدر صنعتگر )؛ که کارآفرین، مدیرصنعتی یا سرمایه گذار باشد و نه فرزندان این قرارداد یک طرفه؛ یعنی کارگران و مصرف کنندگان. اشتغال خاکستری، روزگار همه را سیاه می کند. منابع آب شیرین را به نابودی می کشد، مراتع را می خشکاند. باغ ها و بیشه ها را به برهوت تبدیل می کند . کشاورزان شریف و خوشبخت را به کارگران روز مزد و ناآرام بدل می کند؛ سرمایه بانک ها را به باد می دهد و دولت را هم گرفتار و درمانده می سازد.

اشتغال خاکستری چیست؟

اشتغال خاکستری یعنی سرمایه گذاری و راه اندازی کسب و کار در زمینه هایی که مزیت نسبی وجود ندارد. مزیت نسبی می تواند از فراوانی معادن، منابع طبیعی، نیروی کار متخصص یا توانمند ، و هر گونه عاملی سرچشمه بگیرد که در مناطق دیگر وجود نداشته باشد، یا به فراوانی و ارزانی یافت نشود.

مزیت نسبی، که در دانش اقتصادی با مدل های پیچیده ای محاسبه می شود، به زبان غیر تخصصی مطلب ساده ای است. مزیت نسبی یعنی هر صنعت یا فعالیتی را که می خواهید، نمی توان به هر شهر و دیاری تحمیل کرد. بلکه باید به آن شهر و دیار هم حق داد که با زبان بی زبانی اش در مورد این قرارداد اقتصادی – اجتماعی سخن بگوید. مزیت نسبی یعنی طبیعت هر شهری حق دارد یار مهربانی تلقی شود که در ازدواج خود با فعالیت های اقتصادی میلش را اظهار کند.

کانال تلگرامی ما

@eshghepool

تاریخ ارسال پست: 10 / 2 / 1396 ساعت: 12:17 قبل از ظهر

1.اگر میخواهید یک سرمایه گذار باهوش باشید، باید ریسک های زیادی انجام دهید و این ریسک های زیاد، قرار نیست همه شان تبدیل به موفقیت شوند. حتی ریسک های زیاد بر روی تصمیم گیری نیز، قمار نیستند. در واقع قمارباز کسی است که غرورش با پولش ازدواج کرده.

2.تصمیم گیری احساسی خطرناک است و زمانی خطرناک تر میشود که توسط یک گروه تصمیم گیری میشود! البته که شما انسان هستید، احساسات دارید. طبیعی است که واکنش های احساسی به شرایط داشته باشید! چه منفی و چه مثبت! اما به عنوان یک فرد بالغ، در کسب و کار و زندگی تان باید یکبار برای همیشه یاد بگیرید، هنگام تصمیم گیری های، احساساتتان را کنار بگذارید و با واقعیات و عینیات تصمیم تان را بگیرید.

3.زمانی که پولتان را از دست میدهید، شکست میخورید، معمولا بر حسب عادت، دوست دارید آنرا بین خودتان نگه دارید یا به اصطلاح درونی اش کنید و هیچکس را از آن خبردار نکنید. این یکی از خطرناک ترین اقداماتی است که سرمایه گذاران جوان انجام میدهند.آنها ارزش خالص دارایی شان را با ارزش خالص خودشان برابر میدانند؛ این اشتباه است. شما اگر شکستی متقبل شدید ویا پولتان را از دست دادید، شما در واقع شخصی هستید که شکست خورده، نباید تصور کنید یک “فرد شکست خورده” هستید.

تاریخ ارسال پست: 18 / 7 / 1395 ساعت: 5:48 بعد از ظهر

چند روش ساده برای آغاز ساده کسب و کار

اگر شما هم شبیه اکثر کارآفرین ها باشید احتمالاً ثروت عظیمی برای آغاز فعالیت ندارید بنابراین مجبور هستید با هر چه دارید یعنی سرمایه نسبتاً اندک کار را آغاز کنید. برای موفقیت در این راه جذب منابع مالی بیرونی و صرفه جویی معقول بهترین روش ها هستند. در مقاله حاضر به هشت روش برای شروع موفق و کم هزینه کسب و کار اشاره می شود.

۱) ارزان زندگی کنید:

مطالعه خاطرات کارآفرین های موفق که تقریباً از صفر آغاز کردند نشان می دهد امکان صرفه جویی هم در هزینه های زندگی و هم شرکت کاملاً وجود دارد. خرید هوشمندانه، ثبت موارد هزینه های زندگی و کار، شناسایی اولویت ها برای هزینه کردن پول و برنامه ریزی هزینه از مهم ترین عوامل ارزان زندگی کردن هستند. اجازه ندهید تجهیزات یا اسباب لوکس و گران قیمت شما را وسوسه کند . مطمئن باشید پس از به سود رسیدن کسب و کار به تدریج توان خرید این اسباب و تجهیزات را پیدا خواهید کرد .

۲) از روش های خلاق تامین مالی بهره ببرید:

امکان یافتن سرمایه گذار یا گرفتن وام ها با بهره بالا وجود دارد اما هر چه کمتر از این نوع منابع مالی استفاده کنید، بهتر است. از سرمایه ای که خود جمع کرده اید یا کمک مالی اعضای خانواده یا دوستان استفاده کنید. در این حالت مجبور نیستید بهره بپردازید یا در مهلت مشخص پول را بازگردانید و نیز از جاه طلبی های شما کاسته خواهد شد .

۳) کوچک آغاز کنید:

هر چه اولین خط تولید شما بزرگ تر باشد پولی که برای راه اندازی آن باید هزینه کنید، بیشتر است. هرگز تصور نکنید در آغاز کار باید با گستردگی تولید خود بازار را متعجب کنید. در آغاز کار بر تعداد قابل مدیریت کالاها و خدمات تمرکز کنید. منظور تعداد کالاها و خدماتی است که شما با پولی که نقداًً در اختیار دارید، می توانید برای مدتی منطقی تولید کنید. آهسته بروید تا بتوانید همیشه به فعالیت خود ادامه دهید .

۴) منابع مالی را صرف عناصر درآمدزا کنید:

استفاده صحیح از منابع مالی محدود کلید راه انداختن کسب و کار با بودجه محدود است برای مثال صرف هزینه برای کارکنان با ارزش و سودآور و خرید تجهیزات حیاتی جزء این موارد هستند .

۵) از روش های ارزان اما موثر بازاریابی استفاده کنید.

ترتیبی دهید که دیگران برای شما تبلیغ کنند. کار را با دادن آگهی در نشریات و بولتن های محلی آغاز کنید. اولویت نخست تبلیغ در جایی است که مخاطبان اصلی شما حضور دارند. باید آن ابزارهای رسانه ای را که هواداران زیادی بین مخاطبان اصلی شما دارند، بیابید. بسیاری از کارشناسان معتقدند شرکت ها باید بخش بزرگی از سود خود را صرف تبلیغ کنند،این به معنای ولخرجی در تبلیغات یا تبلیغ در رسانه های کم طرفدار نیست .

۶) هوشمندانه استخدام کنید:

با توجه به ساختار فعالیت شرکت، اگر امکان دارد از نیروی کار نیمه وقت استفاده کنید . در این حالت نیروهای متخصص و ارزشمند مجبور نمی شوند تمام وقت خود را صرف حضور در محیط کار شما کنند. در بسیاری از موارد این اجبار آنها را از همکاری با شما بازمی دارد. همچنین به یاد داشته باشید که در آغاز کار در حوزه هایی که توانایی دارید برای انجام آنها از نیروی کار خارج شرکت استفاده نکنید. در حال حاضر بسیاری از شرکت ها در ایالات متحده دارای کارکنانی هستند که در خانه مسوولیت های شغلی خود را انجام می دهند. این روند رو به افزایش است و باعث کاهش هزینه زیرساخت برای کسب و کارها می شود .

۷) بهترین قراردادها را منعقد کنید:

آنچه بسیاری از کارآفرین ها نمی دانند این است که درباره هر چیز می توان مذاکره کرد. از هزینه تجهیزات تکنولوژیک گرفته تا صورتحساب هایی که طراح سایت شما فرستاده است. صرفاً به این دلیل که روی صورتحساب نوشته شده قیمت مقطوع به این معنا نیست که نمی توان چانه زد و مذاکره کرد. بدترین حالتی که در پایان مذاکره ممکن است رخ دهد پاسخ منفی فروشنده است اما در بسیاری موارد مذاکره جواب می دهد. هرگز تصور نکنید چانه زدن ارزش اش را ندارد. رقم تخفیف چند خرید را جمع کنید،آنگاه متوجه خواهید شد با مذاکره چه میزان در هزینه ها صرفه جویی کرده اید به ویژه هنگامی که قصد دارید به طور نقد پول کالا را بدهید،در چانه زدن در موقعیت بسیار بهتری قرار دارید .

۸) تجهیزات ارزان بخرید :

از نرم افزار گرفته تا دستگاه فکس یا مرکز تلفن سانترال، بسیاری از تجهیزات فنی موردنیاز کسب و کارهای جدید در بازار وجود دارد فقط باید برای یافتن آنها تلاش کنید. برای آنکه این ابزارها نقص نداشته باشند، هنگام خرید آنها را آزمایش کنید و از فروشنده ضمانت بخواهید. قیمت دستگاه های الکترونیک دست دوم گاه تا ۵۰ درصد پایین تر از دستگاه های نو است. تصور نکنید فقط شرکت های کوچک از این روش برای خرید استفاده می کنند. همه شرکت ها با اندازه های مختلف طبق نیازی که دارند به خرید چنین دستگاه هایی می پردازند .

تاریخ ارسال پست: 2 / 6 / 1395 ساعت: 6:33 بعد از ظهر

امپراتور كارآفريني

بيشتر افرادي كه براي طرح ايده هاي كارآفريني خود در برنامه تلويزيوني لانه اژدها حضور يافته و موفق به جلب سرمايه گذار مي شوند، طوري رفتار مي كنند كه گويي در يك رقابت نفس گير به پيروزي رسيده اند.

آنها بعد از شنيدن نظر موافق يك سرمايه گذار براي سرمايه گذاري در كسب و كارشان نفسي به آسودگي مي كشند و به خود مي گويند: به مراد دلم رسيدم و ديگر نيازي به تلاش و تقلاي بيشتر ندارم. چون پول لازم را براي كسب و كار خود پيدا كردم و راهم به سوي موفقيت هموار شده است، اما اين كارآفرينان خوش خيال هم بايد بدانند كه مشكلات آنها تازه شروع شده است. يعني اگر كار آنها را به شركت در يك مسابقه ورزشي تشبيه كنيم، آنها بايد بدانند كه تازه از نخستين مانع عبور كرده اند و در صورتي كه بتوانند روي كار خود تمركز كرده و ماموريت هاي شش گانه اي را كه شرح مابقي آنها در پي خواهد آمد، به درستي انجام دهند، طعم شيرين موفقيت را خواهند چشيد.

درست مثل ورزشكاران شركت كننده در بازي هاي المپيك كه از مدت ها قبل از شروع بازي ها، تمرين هاي سخت و طاقت فرسايي را با هدف درخشش در ميدان مسابقات و كسب عنوان هاي قهرماني انجام مي دهند. آنها همه هوش و حواس خود را بر روي هدف كسب پيروزي در بازي هاي المپيك متمركز و از برنامه غذايي بسيار دقيقي كه به وسيله كارشناسان برجسته تغذيه تهيه مي شود، پيروي مي كنند. در رژيم غذايي پيش از بازي هاي ورزشكاران المپيك از هر ماده غذايي به اندازه ضروري وجود دارد و در هر روز چندين ساعت به تمرين و شبيه سازي دقيق صحنه زورآزمايي در بازي ها مي پردازند؛ به طوري كه جزئي ترين موضوعات مربوط به هر مسابقه ملكه ذهنشان مي شود. به عبارت ديگر آنها علاوه بر كسب آمادگي كامل جسمي، تصوير كاملا روشني را از ابتدا تا انتهاي مسابقات در ذهن خود ترسيم مي كنند، به طوري كه هيچ نكته مبهمي در ارتباط با رقابت سختي كه در پيش دارند، براي آنها باقي نمي ماند.

شما هم كه در مقام يك كارآفرين براي راه اندازي كسب و كاري جديد آماده شده ايد بايد عقبه اي شبيه به ورزشكاران شركت كننده در بازي هاي المپيك داشته باشيد؛ يعني بايد علاوه بر پيش بيني و آماده سازي تمامي مقدمات لازم، تمام هوش و حواس خود را روي كسب و كارتان متمركز و با عزم و جزم خلل ناپذير به سوي هدف مورد نظر حركت كنيد و ترس و وحشتي هم از خطرهاي احتمالي پيش رو نداشته باشيد.

هفته اي 70 ساعت كار

اما فراموش نكنيد به همان اندازه كه چگونگي تهيه مقدمات يك كسب و كار در تضمين موفقيت هر كارآفرين موثر است، شيوه عمل و اقدام او بعد از راه اندازي كسب و كار نيز در شكست يا موفقيت او موثر خواهد بود يعني بايد ميان مقدمه چيني ها و مديريت و پيشبرد يك كسب و كار تناسب و هماهنگي لازم وجود داشته باشد. به عنوان مثال اگر شما مقدمات لازم براي كسب و كار خود را از هر جهت فراهم نساخته باشيد، حتي در صورت عرضه يك محصول ممتاز به بازار، شانس موفقيت شما در معرض خطر قرار خواهد گرفت.

عكس اين موضوع هم مي تواند صحت داشته باشد؛ يعني چنانچه مقدمات كسب و كاري از هر جهت و بي هيچ عيب و نقصي آماده شده باشد، اما كارآفرين نتواند در مرحله اجرا كسب و كار را به خوبي مديريت كند، نتايج حاصله ممكن است چندان قرين موفقيت نباشد؛ بنابراين كارآفرين براي كسب موفقيت و نتيجه گيري از زحماتي كه براي تهيه مقدمات كسب و كار خود كشيده است، بايد تمام توش و توان فكري و جسمي خود را به كار اندازد و به خود القا كند و بقبولاند كه كسب موفقيت براي او يك سرنوشت محتوم است.

خود من از نخستين روزي كه در سنين نوجواني پا به عرصه كارآفريني گذاشتم و اقدام به چاپ و توزيع برگه هاي تبليغاتي مربوط به آكادمي تنيس خود كردم تا به امروز كه مالك يك امپراتوري كارآفرين هستم، همواره پيرو مكتب دل سپردگي حداكثري به كار و تمركز و مسووليت پذيري بوده ام. من هر روز از لحظه اي كه خانه را ترك مي كنم و تا لحظه اي كه بعد از يك روز كار و تلاش، به خانه بازمي گردم خود را به كار و مسووليتي كه بر عهده گرفته ام، متعهد و دل سپرده مي دانم.

من در هر هفته به طور ميانگين 70 ساعت كار مي كنم و چون دل سپرده كارم هستم، از اين همه كار كردن به شدت لذت مي برم. اين راه و رسم زندگي همه كارآفرينان بزرگ و موفق و راز بزرگ موفقيت هاي آنها است.

آنها سه عنصر تلاش مستمر، تعهد و دل سپردگي به كار و درست عمل كردن را سرلوحه كار خود قرار داده اند. البته من هميشه به جز در مواقعي كه موضوع و مساله اي اضطراري و ضرب الاجلي در ميان بوده، از تعطيلات آخر هفته ام استفاده كرده ام. من روزهاي تعطيل آخر هفته را اغلب در منزل و در جمع خانواده مي گذرانم و ناهار را با آنها صرف مي كنم و شب ها با دوستان و آشنايان نزديك براي صرف شام بيرون مي روم. يعني نوعي موازنه ميان كار و خانواده و تفريح و استراحت برقرار كرده و اجازه نداده ام كه هر كدام به حريم ديگري تجاوز كند. اگر چنين موازنه اي را ميان كار و زندگي خانوادگي خود برقرار نمي كردم، از انرژي لازم و روحيه قوي براي تداوم بخشيدن به موفقيت هاي خود برخوردار نمي شدم.

امروز كه چند دهه از ورود من به عرصه كسب و كار مي گذرد، به دليل برنامه هايي كه در چند شبكه تلويزيوني دارم، گرفتارتر از سال هاي شروع كارآفريني هستم، اما همچنان با نشاط و سرزندگي به فعاليت هايم ادامه مي دهم. دليل آن هم، همان طور كه پيشتر گفتم يكي احساس تعهد و دل سپردگي شديد به كار و ديگري برقراري موازنه ميان كار و زندگي شخصي و خانوادگي است. من در روزهاي كاري هفته ساعت 6 صبح از خواب برمي خيزم و ساعت 7 خانه را به سوي استوديوي تلويزيوني براي اجراي برنامه ترك مي كنم و راس ساعت 9 صبح به دنياي كسب و كار خود بازمي گردم.

منبع : سايت آفتاب

تاریخ ارسال پست: 31 / 5 / 1395 ساعت: 7:28 بعد از ظهر

◀️1. دید بلند مدت داشته باشید

هميشه ابتدا افق های بلندمدت را در ذهن داشته باشيد و بعد دست به اقدامهاي كوتاه مدت بزنيد.نوسان جزئی در بورس است و یک روز صف خرید یا صف فروش شرکتی شما را ورشکست یا ثروتمند تر نمی سازد،سعی کنید همیشه با دید بلند مدت سهمی را بخرید تا صف فروش سهم شما را هیجان زده نکند سهام های زیادی هستند که در مدت رشد خود روز هایی هم صف فروش داشته اند.

دو راه که به شما دید بلند مدت می دهد:

تحلیل تکنیکال و مبحث امواج الیوت

در بحث دید بلند مدت دانستن تئورری امواج الیوت و دانستن نحوه استفاده از آن به عنوان نقشه راه موضوع بسیار مهمی است که به تحلیلگران تکنیکال کمک می کند بدانند در کجای مسیر قرار دارند و بالا و پایین های مقطعی نگرانی برای آنها ایجاد نمی کند

تحلیل بنیادی

تحلیل بنیادی و دانستن چشم انداز یک سهم و صنعت آن سهم باعث می شود بسیاری از تحلیلگران درگیر بازی های مقطعی و هیجانات نوسان ها نشوند، به گونه ای که وارد صف خرید سهمی که آینده خوبی ندارد نمی شوند و در صف فروش سهمی که آینده خوبی دارد قرار نمی گیرند.

در مجموع ترکیب هر دو علم کمک بسیار بزرگی به سرمایه گذار در بازیچه قرار نگرفتن در صف های خرید و فروش می کند.

2. حرف دیگران را در مورد صف تحلیل کنیم

از آنجايي كه در اکثر مواقع هركس منافع خودش برایش اولویت دارد اگر فردی سهمی را داشته باشد و آن سهم صف خرید و یا فروش شود بسته به منافع خود برای آن سهم تبلیغات مثبت و منفی می کند. شما همه چيز را بشنويد و بررسی کنید،ولی با تصميم شخصي و به دور از هیجان اقدام کنید.

در اين حالت اگر اشتباه هم كنيد، برنده ايد و كسي بازنده نيست زیرا تصمیمات اشتباه باعث ایجاد تجربه در شما می شود و این ضرر را در جایی دیگر جبران خواهید کرد. در نتیجه با کارهای فوق،ديگر با حرف و اقدام كسي عمل نكرده ايم بلكه آنها را به عنوان یک کمک و یک راهنمایی شنیده ایم و هر كدام را از جهت هاي مختلف سبک و سنگین می کنیم و به دور از هیجان و با تحلیل خودمان بهترین انتخاب را انجام می دهیم.

تاریخ ارسال پست: 19 / 5 / 1395 ساعت: 7:1 بعد از ظهر